Recentemente um leitor perguntou ser era possível dobrar o patrimônio dele investindo em títulos públicos. Sim, isso é possível. Vou mostrar como de forma bem simplificada.

Existe a “regra do 72” que facilita o cálculo de quanto tempo você vai precisar para dobrar seu patrimônio através de algum investimento ou de um conjunto de investimentos. Basta dividir 72 pela rentabilidade anual dos seus investimentos e você saberá quanto tempo precisará.

Regra do 72

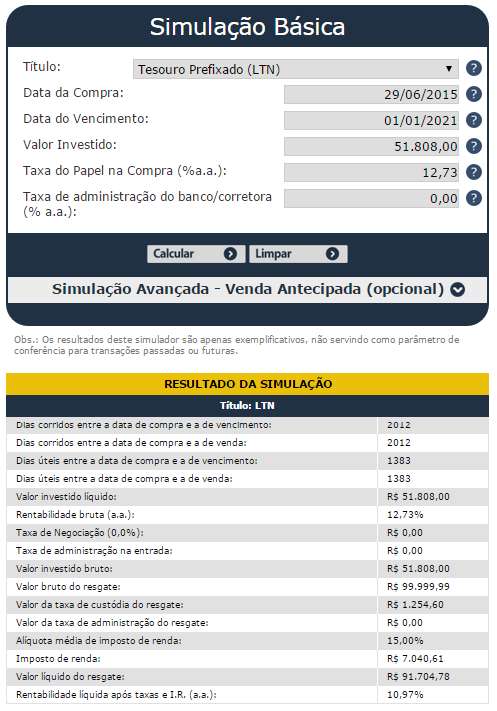

No dia em que escrevi este artigo o título público chamado Tesouro Prefixado 2021 (LTN) estava oferecendo juros de 12,73% ao ano. O dinheiro deveria ficar investido até 2021. Dividindo 72 por 12,73 encontraremos 5,65 anos. Isto significa que em menos de 6 anos seria possível dobrar o patrimônio investido em um único tipo de título público.

Na prática, se você organizar uma estratégia para que seus investimentos garantam uma rentabilidade de 1% ao mês você conseguirá dobrar seu patrimônio a cada 6 anos, não importando onde você está investindo. É claro que existem os efeitos da inflação.

Você também pode encontrar a rentabilidade necessária para atingir seu objetivo de dobrar seu patrimônio dividindo 72 pelo número de anos. Se você gostaria de dobrar seu patrimônio em apenas 3 anos e precisa saber qual é a rentabilidade que você precisa atingir, divida 72 por 3 e encontrará 24, ou seja, você precisa de 24% ao ano. A taxa mensal equivalente é 1,8088% (use este conversor aqui).

Dica: Baixe a planilha para planejar e conquistar do seu primeiro R$ 1 milhão de reais

No caso dos títulos prefixados existe a vantagem de você saber qual será a taxa de juros recebida previamente, independente do que acontecer. Já na renda variável (ações, imóveis, fundos imobiliários, dólar, ouro, etc) é impossível prever sua rentabilidade. Na própria renda fixa, entre os investimentos com juros pós-fixados como LCI, LCA e CDB pós-fixados ou no título Tesouro Selic LFT não é possível saber qual será sua rentabilidade no futuro, pois estes investimentos seguem as variações da taxa Selic.

Dobrando o patrimônio com Título Prefixado

Já mostrei neste outro artigo, que o título Tesouro Prefixado possui uma característica interessante. O preço do título na data de vencimento, ou seja, no dia que o governo recomprará o título, sempre será R$ 1.000,00.

Se você comprasse um título, que custa R$ 518,08, receberia em 01/03/2021 o valor de R$ 1.000,00. Esta diferença entre o valor pago pelo título e o preço na data de vencimento equivale a uma taxa de 12,73% ao ano.

A taxa que o governo oferece para o Título Prefixado (LTN) costuma variar diariamente. Para ver a taxa e o preço do título atualizado para o dia em que você estiver lendo este artigo visite http://www.tesouro.fazenda.gov.br/tesouro-direto-calculadora

Neste mesmo endereço você encontrará a calculadora para simular quanto você receberá líquido (já com imposto de renda e taxas descontadas) no vencimento.

Veja uma simulação que fiz através desde endereço aqui. Simulei a compra de 100 títulos Tesouro Prefixado (LTN) que vencem em 2021. Como cada título custava R$ 518,08, os 100 títulos custariam R$ 51.808,00.

A data de vencimento do Tesouro Prefixado 2021 (LTN) é dia 01/01/2021 (como mostra a tabela). Este é o dia que o governo recomprará seu título pagando R$ 1.000,00.

No exemplo acima podemos ver que em 66 meses (5 anos e 6 meses) seria possível transformar R$ 51.808,00 em R$ 99.999,99. Descontando as taxas e o imposto de renda sobre o rendimento, o resultado final seria R$ 91.704,78 líquidos. A rentabilidade líquida após descontar taxas e IR (imposto de renda) seria de 10,97%.

Então esse é o melhor investimento?

Não existe o melhor investimento. Este artigo não é uma recomendação de compra de títulos, é apenas um exercício para que você fique motivado a tirar suas próprias conclusões, procurar mais informações e aprender mais. Como já falei neste artigo, não existe o investimento perfeito. Existem investimentos diferentes onde todos eles possuem vantagens e desvantagens. Existem pessoas que atribuem um peso maior ou menor para determinadas vantagens e desvantagens, por isto não existe unanimidade sobre o melhor investimento.

Riscos e Oportunidades:

Antes de investir é importante pesquisar os riscos que você irá assumir. Todo investimento é assim. Você leva os juros mas para isto precisa aceitar o risco. Vou falar sobre alguns riscos que envolvem a compra de um título prefixado.

Risco da venda antecipada: Você só deve investir em título Tesouro Prefixado aquele dinheiro que você não pretende utilizar antes do vencimento do título. No dia em que este artigo foi escrito existiam somente dois tipos de Tesouro Prefixado sendo comercializado pelo Tesouro Direto. Era o Tesouro Prefixado 2018 (LTN) e o Tesouro Prefixado 2021 (LTN). O primeiro com vencimento em 01/01/2018 e o segundo com vencimento em 01/01/2021. A rentabilidade fixa acordada quando você compra o título só vale se você ficar com ele até o vencimento. Se você resolver vender o título antecipadamente, receberá o preço de mercado do título na data da venda. Esse preço varia todos os dias em função da expectativa das taxas de juros e da inflação pelos agentes financeiros (que negociam títulos públicos diretamente com o Tesouro Nacional). Uma alta nos juros faz o preço do título cair e uma queda nos juros faz o preço do título subir (parece estranho? mas é isso que acontece como você pode ver aqui)

Risco de calote: O chamado “risco de crédito” existe quando o governo toma a decisão política de não pagar suas dívidas por acreditar que isto é vantajoso e por receber apoio da população para isto. Já falei sobre isto aqui.Vamos imaginar que você comprou títulos que vencem em 2021 e nas eleições para presidente de 2018 o povo brasileiro resolveu eleger o candidato ou a candidata do PSOL (partido que pretende implantar o socialismo no Brasil). Nas eleições de 2014 a candidata do PSOL era a Luciana Genro que recebeu 1,6 milhão de votos (1,55% do total). Uma das promessas do programa de governo deste partido é o não pagamento da dívida externa e interna, com todas as letras, como você pode ver aqui no item 6. Não temos como prever quais serão os presidentes eleitos nos próximos anos ou décadas. Um calote é sempre uma decisão política desastrosa que resulta na quebra da confiança, na quebra do sistema financeiro e da economia do país. Todos os bancos, fundos de pensão, fundos de investimento, seguradoras, planos de saúde e outras instituições financeiras quebrariam diante de um calote já que todas possuem investimentos em títulos públicos. Toda a sociedade seria atingida por este tipo de calote, mesmo aquelas que não possuem investimentos.

Risco da Inflação: Quando você faz um investimento prefixado precisa considerar que sua rentabilidade é fixa, mas os efeitos danosos da inflação são variáveis e incertos. Hoje o Banco Central prevê inflação de 9% para 2015 (eles são otimistas por obrigação). O BC diz que fará todos os esforços possíveis para levar a inflação até 4,5% nos próximos anos. Isto significa que a rentabilidade acima da inflação de um título que oferece 10,98% de rentabilidade líquida não será grande coisa se a inflação realmente fechar o ano em 9% e se mantiver assim por vários anos. Se a inflação ficar próxima de 5% até 2021 essa taxa líquida de 10,98% será muito boa. Já se a inflação perder o controle e ficar próxima de 10% ou até mais, nos próximos anos, a decisão de investir no título prefixado agora não terá sido uma boa ideia. Isto vale para qualquer investimento prefixado. Somente no futuro será possível saber se o investimento foi bom ou ruim.

Risco dos Juros: Se você tivesse feito um investimento prefixado em 2012 não teria feito um bom negócio. Os juros foram reduzidos para 7,25% ao ano (pela força, com base em canetadas, mentiras e pedaladas). O Banco Central não conseguiu segurar os juros neste patamar por muito tempo. Eu só posso fazer esta afirmação hoje, no presente, pois em 2012 ninguém tinha absoluta certeza sobre como nossa economia estaria hoje. É claro que existiam aqueles economistas que já denunciavam a contabilidade criativa do governo (que eu chamo de pilantragem). O problema é que os economistas que denunciavam os erros do governo até 2014 eram perseguidos. Os bancos privados costumam demitir economistas que tentaram alertar clientes sobre a realidade dos fatos. Em 2011 demitiu o Alexandre Schwartsman que criticou o governo por maquiar (mentir criminosamente) indicadores fiscais (relembre o caso). Em 2014 outra economista do mesmo banco foi demitida por falar a verdade para os correntistas do banco, como você pode ver aqui. Por isto sempre tento mostrar o quanto é importante ser capaz de tirar suas próprias conclusões antes de investir, já que o risco é de quem investe e não de quem recomenda o investimento. Nem sempre os profissionais da área podem falar a verdade, quando fazem isto os seus empregos estão em jogo.

Faça suas apostas:

Títulos prefixados com vencimento em 2021, neste momento, são boas apostas somente se você acreditar em alguns pontos. Exemplo:

- Você acredita que a inflação irá cair até 2021?

- Você acredita que o ciclo de alta dos juros está próximo do final ou já terminou?

- Você acredita que a economia do país vai melhorar até 2021?

- Você acredita que o resultado das eleições de 2018 será positiva para a economia?

- Você acredita que não teremos problemas externos que forcem o Banco Central a iniciar um novo ciclo de alta dos juros antes de 2021?

- Você não se importa com nada disso e deseja dobrar seu patrimônio nominalmente até 2021?

Observe que não importa o que eu acredito ou o que os outros acreditam. Se você tomar uma decisão ele será sua e as consequências também, leia mais sobre isso aqui.

Observe que investindo agora em títulos públicos e privados prefixados é possível dobrar seu patrimônio em até 6 anos com as atuais taxas. O problema é que isto tem o custo que seria assumir o risco de um cenário de inflação descontrolada e juros ainda mais altos no futuro. Esta realidade pode acontecer como também pode ser que não aconteça.

É por isto que na dúvida os investidores tendem a diversificar seus investimentos. Para isto aplicam uma parte do que possuem em pós-fixados e outra parte do patrimônio em prefixados, uma parte em renda fixa e outra em renda variável e com isto montam uma carteira com vários investimentos. Neste caso, a certeza é que você terá boa rentabilidade em alguns investimentos e uma rentabilidade ruim em outros, mas na média você terá uma rentabilidade aceitável.

De qualquer forma, os juros oferecidos hoje representam uma oportunidade de diversificação para quem está olhando para o longo prazo, ou seja, para quem está poupando e investindo planejando uma aposentadoria, poupando para abrir um negócio, ou qualquer objetivo futuro.

Fonte: www.clubedospoupadores.com